1. 最近の不動産の価格の動向(不動産鑑定士 小林穂積の一言)

新型コロナウイルスの感染拡大に伴い、緊急事態宣言が出されてほぼ1年が経過しましたが、不動産の動きが気になるところです。

初めて緊急事態宣言が出された頃は数ヶ月したら不動産の動きも止まり、不動産の価格も下がるだろうと思っていました。外国からの観光客が激減し、それに伴い観光客相手の店舗や飲食店舗の時間制限等で閉鎖に追い込まれる店舗が生じたり、景気の落ち込みが見られたりしているからです。

しかし、不動産の価格が下がっているという情報はないのです。それどころか、賃貸マンションの一棟売物件などは利回りが高止まりの状況で安くはなっていません。

過去にバブルの崩壊後やリーマンショック後の地価の下落に比べて思うに、まだ新型コロナウイルスによる緊急事態宣言もまだ1年しかたっていないので不透明ながら、商業地、特に繁華街等は地価の下落は鮮明ですが、住宅地の地価は横這いです。建売住宅は売れています。即ち地価が下がっている地域と上昇ないし現状維持の地域の二極化が進んでいます。

一つ言えることは地価の動きは遅効性があることです。景気は落ち込んでいますが不動産需要に影響がでるのに時間がかかる可能性があると見た方がよいと思われます。

不動産の価格が下がらない理由の一つは金融緩和の状態でなおかつ金融機関の貸出額が増大中だということです。今月(5月21日付)の日本経済新聞には「地銀融資、コロナで膨張貸出残高最高270兆円(3月時点)」と書いてありました。又、同2月11日には「不動産向け融資コロナ下で伸びる資金確保の動き、残高最高」の記事です。

さらに日本経済新聞には倒産は「31年ぶり低水準、資金繰り支援で1月39%減」(2021年2月9日付)とあります。

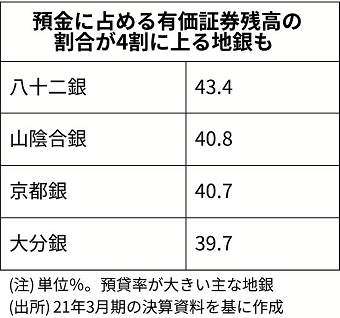

金融が緩和状態で銀行の貸出がほぼ不動産に向けられているのが分ります。

もう一つ言えるのは、都心の中心部でビルを取り壊し、新しいビルが其処かしこで建築ラッシュだと言うことです。ここにも金融機関の融資がいっているのが分ります。

このように融資が拡大している背景に低金利が続いて資金が調達しやすい環境にありなおかつ金融機関がバブル崩壊時のように手傷を負っていない状況だということが言えます。

したがって当分は不動産の価額は二極化は進むにしてもこのまま続く可能性が高いと思われます。

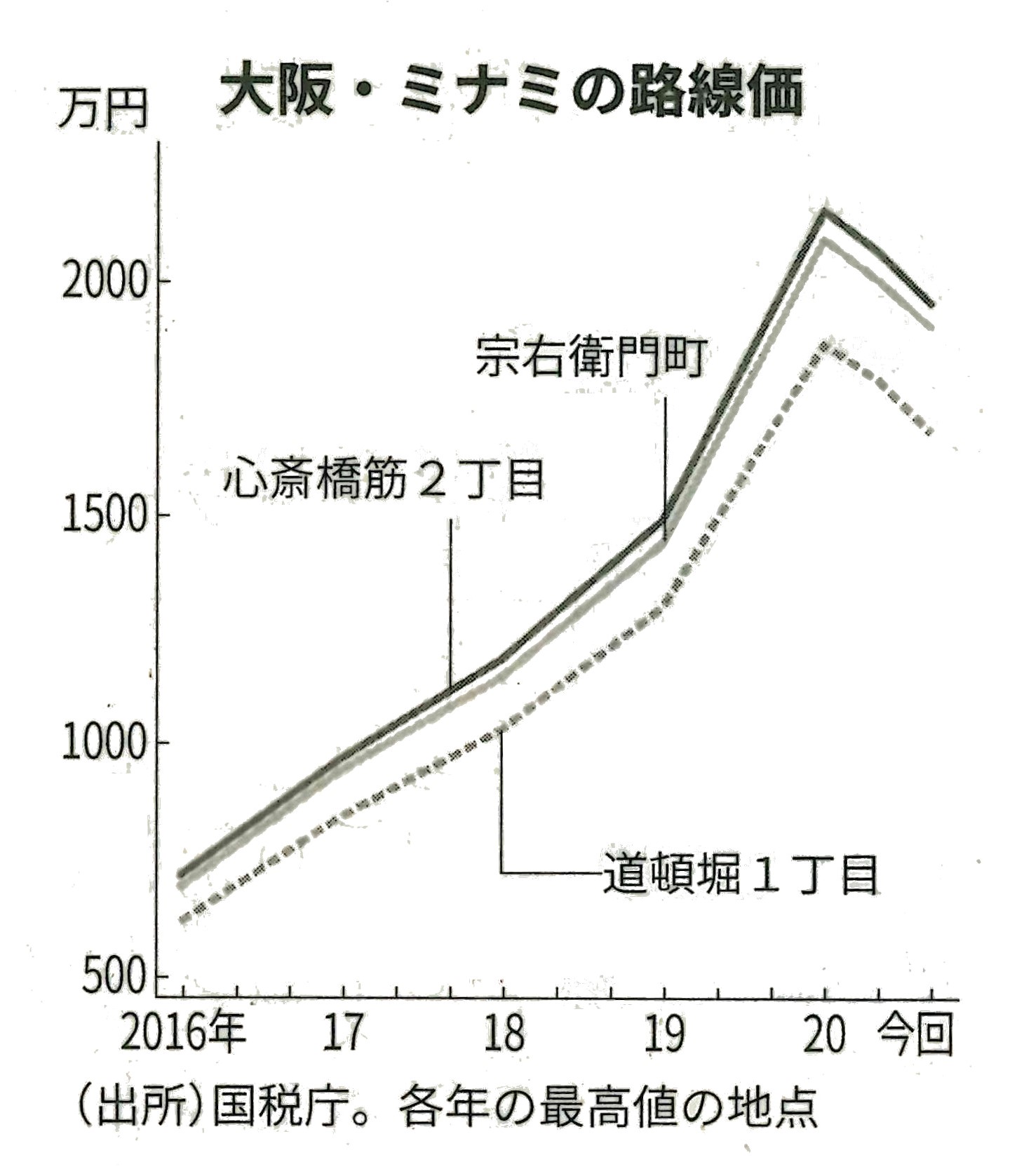

2. 路線価、再び減額補正 大阪・ミナミコロナ禍厳しく!!

国税庁は4月23日、大阪市の繁華街・ミナミの13地域について2020年10~12月分の相続税や贈与税の算定に使う路線価を引き下げると発表した。

国税庁は4月23日、大阪市の繁華街・ミナミの13地域について2020年10~12月分の相続税や贈与税の算定に使う路線価を引き下げると発表した。

減額補正(下方修正)は2度目。新型コロナウイルス禍でインバウンド(訪日外国人)需要が消え、大幅な地価の下落が確認された。感染が収束しなければ東京などでも下落が進む可能性がある。

ミナミの13地域の20年10~12月分の地価は、国税庁の調査で同年1月1日の路線価の評価時点から21~28%下落した。国税庁の担当者は「インバウンドの不在が長期化し、改善の見込みもない。観光スポットだった戎橋付近から周辺地域の地価にも影響が波及した」と分析する。

毎年公表される路線価は地価の80%程度と低く設定される。地価が20%以上下がれば、路線価を基に相続税などを算定する人に不利益が生じる。このため、同庁は減額補正に踏み切った。引き下げの対象地域は、災害以外では初となった昨年7~9月分の3地域から4倍以上に増えた。吉本興業の劇場「なんばグランド花月」がある難波千日前などが加わった。

コロナの影響による土地需要減退は各地に共通する。国税庁によると東京都新宿区歌舞伎町や名古屋市中区錦の一部でも大きく下落したが、補正の目安の20%には届かず引き下げは見送られた。

りそな総合研究所の荒木秀之主席研究員は「コロナが収束しなければ、全国の繫華街でも地価下落の傾向がより強く出てくる可能性がある」と指摘する。国税庁は毎年7月に同年1月1日時点の全国各地の路線価を公表している。21年分について、同庁は「補正対応も含めて必要性を判断したい」としている。

(日本経済新聞2021.4.24)

3. 地銀融資、コロナで膨張貸出残高 最高の270兆円 3月時点!!

新型コロナウイルス禍で地方銀行の融資が膨らんでいる。自治体が利子補給する制度もあり融資残高は3月時点で過去最高の270兆円まで積み上がった。制度融資は3月で終わり、今後は自前の融資で資金繰りを支えることになるが、「倒産予備軍」への備えはメガバンクに比べ見劣りする。コロナ禍が長引けば地銀自身の経営に跳ね返りかねないリスクもはらむ。

新型コロナウイルス禍で地方銀行の融資が膨らんでいる。自治体が利子補給する制度もあり融資残高は3月時点で過去最高の270兆円まで積み上がった。制度融資は3月で終わり、今後は自前の融資で資金繰りを支えることになるが、「倒産予備軍」への備えはメガバンクに比べ見劣りする。コロナ禍が長引けば地銀自身の経営に跳ね返りかねないリスクもはらむ。

政府の中小企業向け支援策の一つである実質無利子・無担保融資(ゼロゼロ融資)の主要な担い手となった地銀は軒並み、この制度を使った融資を実行してきた。結果、2021年3月の地銀の貸出残高の合計は前年同月比5%増の約270兆円と過去最高を更新した。

ゼロゼロ融資は自治体が利子を補給し、焦げ付いても信用保証協会がリスクを負うため、地銀は貸し倒れリスクをほぼ負わずに安定した金利収入を得られてきた。これが足元で地銀の収益の下支え要因になってきた。

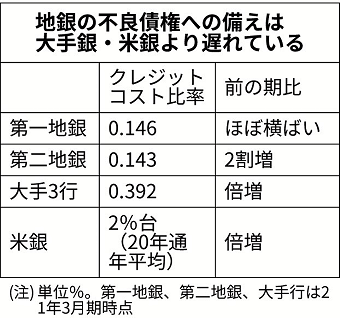

ただ、ゼロゼロ融資の民間の取り扱いは3月で終了。これからは貸し倒れリスクを伴う自前融資で企業の資金繰りを支えることになる。 銀行は融資の焦げ付きに備えた費用(貸倒引当金)をあらかじめ計上することになっているが、メガバンクや米国と比べると大きな差がある。

銀行は融資の焦げ付きに備えた費用(貸倒引当金)をあらかじめ計上することになっているが、メガバンクや米国と比べると大きな差がある。

地銀側も危機感は持っている。京葉銀行の熊谷俊行頭取は「資金繰り問題から資本問題に発展する可能性がある。もう一歩踏み込んだ対応が必要だ」と話す。それでも地銀の備えが薄いのは収益力が乏しいためだ。ゼロゼロ融資の拡大で業績が上向いても21年3月期の上場地銀の資金利益の合計額の伸びは1%にとどまる。貸し倒れの備えにまで十分な資金を回す余力がないのが実態だ。

金融庁幹部は「(引き当ての手法を厳格に規定していた)金融検査マニュアルが廃止され、柔軟に将来リスクに備えられるようになったが、現実には倒産が少なかった過去の実績をもとにしている」と話す。もちろん、恣意的に引当金を増減させられるわけではないが、体力に見合った備えしかできないのが実態だ。

(日本経済新聞2021.5.21)

↓↓↓続きは下記よりPDFをご覧ください↓↓↓

【運営者】

【運営者】株式会社アプレイザル総研

不動産鑑定士・宅地建物取引士 小林穂積

不動産の鑑定・相続コンサルならお任せ下さい。皆様のお力になります

電話:0120-987-134 北浜駅より徒歩5分

著書:土地評価の実務 / 広大地評価の重要裁決事例集 / 広大地評価判定の実務