不動産鑑定書等が必要な場合とは

1 不動産を担保に融資を受ける、又は不動産を担保に貸出をするとき

金融機関から不動産を担保に融資を受けるときは、鑑定評価書があれば融資額の予想が可能になります。

また金融機関にとっては、その不動産の担保価値を見極めることが出来ます。鑑定評価書があれば信頼性を確保し、万全を期して融資が可能になります。

その意味では、鑑定評価書は、担保価値の評価(金融機関から融資を受ける場合や、金融機関が担保価値を見極める場合)に必要な書類の一つです。また、工場財団を担保するときには機械装置等を含むことが必要ですし、不動産の証券化をする場合にも鑑定評価書は大きな役割をもっています。

【関連ページ】:担保不動産の鑑定評価はこちらをクリック>>>

2 親族・同族間、同族法人・個人間の売買をするとき

親族・同族間や同族法人・個人間、親子間等での不動産売買は注意が必要です。

なぜならば親族・同族間や同族法人・個人間、親子間等の不動産取引は低すぎても高すぎてもダメだからです。不動産の時価でもって売買しないと税務署から注意されます。

適正な時価については、第三者である不動産鑑定士に多少の費用がかかっても土地・建物の不動産鑑定を依頼することにより、適正な時価がわかります。

そしてその価格で取引すれば、税務署からその価格は安すぎるもしくは高すぎるのではないかとの指摘を受けるリスクは回避できます。税務署への疎明(そめい)資料として不動産鑑定士の鑑定評価書をご活用下さい。

【関連ページ】:親族・同族間での不動産売買は時価鑑定はこちらをクリック>>>

地代や家賃はその改定について定めた借地借家法があって勝手気ままに地代や家賃を改定できません。

固定資産税等や地価の変動・近傍類似の地代・家賃の相場に比べて不相当になっているか否か、又従前の地代・家賃に比べて不相当か否か等の確認が必要です。

そうなってきますと、当事者のみの判断では何事も決めがたく、話し合いはエスカレートしていく可能性があります。地代や家賃の改定には相手方に納得してもらえるような説明が必要なのです。

不動産鑑定士の作成した鑑定評価書は地代や家賃の改定や新規設定のための説明となる疎明(そめい)資料となりますので是非ご活用ください。

◆不動産鑑定が必要な場合は次のようなケースがあります。

家賃・地代改定の交渉の資料として

賃料改定のための調停の資料として

賃料改定の訴訟の資料として

契約更新料・名義書替料なども鑑定評価の対象です。借地権や底地(貸地)、借家権などの財産価値判定の根拠としても鑑定評価書は有効です。

【関連ページ】:借地権の鑑定評価はこちらをクリック>>>

相続財産で悩ませるのが土地・建物などの不動産をどのように分配するかです。

遺産分割、財産分与、遺留分、減殺請求等においては鑑定評価を受ければ適正な時価(価格)が分りますので、公平に分配するための疎明(そめい)資料として活用していただけます。

不動産の価額を画一的、簡便的な評価方法である路線価や固定資産税評価額をもって不動産の時価とみなして不動産を分配すると揉める原因をつくってしまいます。

路線価は公示価格の8割水準、固定資産税評価額は公示価格の7割水準とされているため、一般的な不動産の時価は相続税の路線価の水準を上回っているケースが多分にあります。

又、地方によっては路線価水準より下回っている場合もあります。

したがって不動産を適正に分配するには不動産鑑定士による不動産鑑定が必要になります。

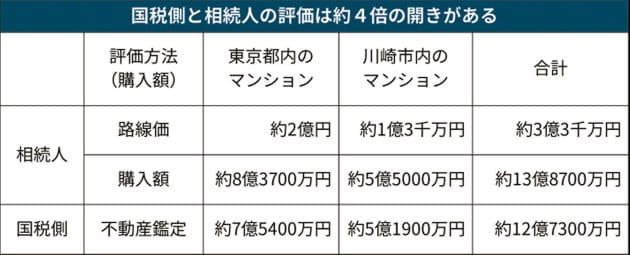

相続時の不動産の時価は「路線価の約4倍」

「路線価に基づく相続財産の評価は不適切」として東京地裁判決(令和1年8月末判決)が波紋を広げているという日本経済新聞(2019.11.19日刊)の記事がありましたので掲載します。

『相続人は路線価などから2棟の財産を「約3億3千万円」と評価。銀行などからの借り入れもあったため、相続税額を「ゼロ」として国税側に申告した。

だが男性が購入した価格は2棟で計13億8700万円で、路線価の約4倍だった。

国税当局の不動産鑑定でも2棟の評価は約12億7300万円で、路線価とはかけ離れている。

このため国税側は「路線価による評価は適当でない」と判断。

不動産鑑定の価格を基に「相続税の申告漏れにあたる」と指摘し相続人全体に計3億円の追徴課税処分を行ったが、相続人らは取り消しを求めて提訴していた。

今回の判決では「特別の事情がある場合には路線価以外の合理的な方法で評価することが許される」と指摘。国税の主張する不動産鑑定の価格が妥当とした。』

上記の事案は路線価の4倍の時価でしたが、逆に路線価より時価が低いというケースも多々あります。

その時も上記と同様に不動産鑑定士による時価鑑定により時価を立証する必要があります。

【出典:日本経済新聞 2019年11月19日掲載】

【出典:日本経済新聞 2019年11月19日掲載】

不動産鑑定書は、客観的な立場・公平な観点から不動産の時価を立証することができる唯一の基礎資料です。是非、不動産鑑定書をご活用ください。

【関連ページ】:相続税法上の土地の時価鑑定はこちらをクリック>>>

5 不動産を売買・交換するとき

不動産を売買する、不動産(固定資産)を交換するときは、不動産の適正な価格を把握することで、不動産の価格トラブルを回避したいものです。

事前に不動産鑑定評価を利用することで、取引価格の客観性を担保することが可能となります。

取引価格の妥当性をチェックし、法人の取締役会や株主に対する説明責任を果たすためにも事前に不動産鑑定をとることにより不動産取引をスムーズにのぞむことができます。

又、不動産(固定資産)の交換をする場合には交換の要件を満たしているか否かを事前に不動産鑑定をすることでチェックすることが可能です。

又税務署への疎明(そめい)資料として活用していただけます。

6.民事再生法・会社更生法の適用を申請する場合の鑑定

個人や会社が破産や倒産に直面した場合に個人や会社の事業を再建させる法定の方法として民事再生法や会社更生法という手続きがあります。

その手続きの過程において個人や事業の再建するに当たり、個人や会社が持つ資産を不動産鑑定評価することで、自社ビルや所有不動産の資産価値を正確に把握する必要があります。

株式会社へ不動産を現物出資する場合には、客観的な疎明(そめい)資料として不動産鑑定士の証明が必要です。

株式会社に金銭以外の不動産を現物出資する場合には、出資の目的物の価値すなわち、価額が相当であることを弁護士・弁護士法人・公認会計士・税理士・税理士法人の証明書と不動産鑑定書による鑑定評価書が必要です。

不動産鑑定士による鑑定評価書は現物出資する不動産の価額が適正な時価であることを証明するものです。

又、弁護士・弁護士法人・公認会計士・税理士・税理士法人により現物出資する不動産の価額が相当であることについて証明を受け、なおかつ不動産鑑定士による不動産鑑定書がある場合には、裁判所への検査役による検査が不要となります。

不動産を現物出資する場合は、顧問税理士さんとよく相談することをお勧めします。

8.会社合併時(M&A)における資産評価としての鑑定評価

会社合併(M&A)時においてはその会社がもつ技術やノウハウ以外に所有する不動産の価値がいくらあるのかを把握しておくことは重要です。

事業の有する価値に匹敵するかまたは上回る不動産の価値があるかもしれません。その会社のもつ不動産の価値を客観的に把握するためには、不動産鑑定士による不動産鑑定が必要です。

9.減損会計における評価

企業が所有する固定資産の収益性が低下して投資額の回収が見込めなくなった場合に、回収可能性を反映するように簿価を減損する会計処理を言います。

アメリカに続きEUも2005年の減損会計導入を決め、我が国も2006年3月期から強制導入を開始しました。

鑑定評価によって判断された価格は「不動産鑑定書」という書類をもってご報告いたします。

固定資産の減損会計のことなら大阪市北区の不動産鑑定士が対応いたします。大阪、京都を中心に全国対応しております。

10.遺産分割、財産分与、遺留分減殺請求等の鑑定評価

遺産分割協議や遺留分減殺請求、財産分与の調停や訴訟の場合、相続財産等の適正な時価の把握のために不動産鑑定士による鑑定評価を活用下さい。

遺産分割等で不動産の価格が相続税財産評価基準に基づく評価額や固定資産税評価額と時価(実勢価格)との間に開きがあることによる争いが多いからです。

時価(実勢価格)を第三者の意見として不動産鑑定評価書を採用できれば不要な争いは避け円満な話し合いができます。

【運営者】不動産鑑定士・宅地建物取引士 小林穂積

【運営者】不動産鑑定士・宅地建物取引士 小林穂積

不動産の鑑定・相続コンサルならお任せ下さい。皆様のお力になります

電話:0120-987-134 北浜駅より徒歩5分

著書:土地評価の実務 part2(プログレス刊)

土地評価の実務 (プログレス刊)