目次

親族・同族間における不動産売買と時価との関係

親族会社間の不動産売買、親族会社と役員(個人)間の不動産売買、親族間の不動産売買、親子間の不動産売買における取引価格は、時価によることとされています。

「時価とは、不特定多数の当事者間で自由な取引が行われる場合に、通常成立すると認められる価額をいう」(財産評価基本通達1)と言われていますが、財産評価基本通達に沿った評価額が必ずすべて時価とイコールとは限りません。

市場における時価と乖離(かいり)している場合もあります。収益物件のように物件毎に収益が異なり時価が把握しにくい物件もあるので財産評価基本通達に基づく評価額が絶対に正しい時価を表示しているとは限りません。

同族会社が役員に時価より安く不動産を売却した場合には時価との差額は役員賞与として処理されるので、注意が必要です。

また役員が同族会社に不動産売却した場合に、その売却価額が時価の1/2に満たない低額の場合には時価で売買があったものとみなされ、「所得税法のみなし譲渡の規制」により時価で譲渡したものとして所得税が課税されます。

親族間、親族会社間、親会社と役員(個人)間等の不動産売買は、第三者間の不動産売買に比べて、自由に不動産売買価額を決められるので、税務署は、同族関係の不動産売買が不動産の相場(時価)より著しく低い価額での取引をしていないか、税金が取れないかとアンテナを張って不動産の売買の監視を、規制強化しています。

同族関係の不動産売買は、とても低い価格で譲渡即ち低額譲渡(ていがくじょうど)もありえる訳です。所得税では低額譲渡について、『低額譲渡であっても取引価額が認められるが、相続税評価額よりも取引価額が低額であれば、その差額について贈与税が課税されるのです。

親族・同族間における不動産売買と税務当局の厳しいチェック

同族関係等の不動産売買で、価格を時価の半分程度なら低額譲渡にならないから大丈夫だと思って取引すると、時価より著しく低い価額のだ、として課税対象となった国税不服審判所の裁決事例 (H13.4.27裁決)など多数の事例があります。

特別な理由がない限り、路線価を下回らないように注意すべきです。

親族会社間等の同族関係の不動産取引こそ、第三者である不動産鑑定士の鑑定書を、活用をすべきです。

不動産の取引価格が安すぎると判断されたら、税務署から課税の対象になるので注意が必要です。

私個人所有の不動産を私が代表を務めている法人に節税対策として売却するにあたり、顧問税理士の勧めで不動産鑑定をすることになりました。

不動産の同族法人・個人間の売買は税務署対策も兼ねて…続きはこちらをクリック>>>

不動産鑑定書の活用の仕方

親族会社間の不動産売買、親族会社と役員(個人)間の不動産売買、親族間の不動産売買、親子間の不動産売買における取引価格は取引当事者の思惑が入りやすいため税務当局のチェックも厳しいのが現状です。よって不動産売買の取引価格は不動産鑑定による適正な時価鑑定により取引することをお勧めします。

なぜなら時価より著しく低い価格で不動産を売買された場合、親族・同族会社間の場合は経済的な利益供与があったものとみなされ税務当局から追徴されることになるからです。

又、役員(個人)から会社への売買の場合、時価の1/2未満で売買すれば、時価で売買したものとみなして個人に対して譲渡所得税が課せられます。

国税庁のホームページには、不動産を「時価より低い価額で売ったとき」という題目の記事がありますので転記します。

請求人の譲受価格/時価 = 27,160,000円/45,661,363円 = 59.5%

45,661,363円(時価)—27,160,000円(譲受価格) = 18,501,363円(差額)

この差額18,501,363円が著しく低い価額の対価と認められると審判所から指摘されました。

このような事が起こらないように取引する物件の価格は合理的な根拠を示す必要があるのです。その根拠を不動産鑑定士による不動産鑑定書に基づくようにすれば、不動産鑑定書は疎明(そめい)資料として役割を果たし、売買価格の証明をしてくれます。

多少の費用がかかっても第三者である不動産鑑定士による不動産鑑定書は、税務当局に対して時価をせつめい資料となります。税務当局から価格が安すぎるもしくは高すぎるのではないかとの指摘を、回避することができます。

会社の土地を手に入れたいが、税務署が心配な方

子供や孫に不動産を分け与えたいが、売買価格はいくらにしたいいのか、分らない方

個人名義の土地を、会社名義に変更したい方

固定資産の交換の特例を活用したい方

不動産鑑定士とは、「不動産の鑑定評価に関する法律に基づき制定された国家資格であり、不動産の経済価値に関する高度な専門家」です。また、不動産鑑定評価とは、「不動産の経済価値を判定し、その結果を価額に表示すること」をいいます。(ウィキペディア・フリー百科事典による定義)

不動産の価格は、経済の動向、立地の変化等と共に複雑・多様化し不動産の専門家でなければ不動産の価格を証明することは難しい作業です。しかしながら、国家資格として不動産の評価を公に認められた不動産鑑定士が算出した価格は適正価格として様々な場面に不動産の時価を立証する資料として活用して頂けます。

同族会社間、同族会社・役員間、親族間、親子間の不動産売買をする場合は、不動産の時価の説明資料、税務署対策の資料として不動産鑑定書をご活用下さい。

土地の評価を不動産鑑定士に依頼すれば、揉めるリスクや税務署から指摘を受けるリスクを回避します。すべて自分の力だけで価格の証明を行うより、多少費用がかかっても、不動産についての専門家である不動産鑑定士の力を活用した方が、効果的です。法人間、法人・個人間・親族間の不動産の売買を著しく低額の売買をすれば、課税対象となります。

鑑定書は、時価を説明する資料として最適です。この価格、安すぎと税務署から言われたらどうしようと悩む前に、大阪で実績のある不動産鑑定士 小林穂積へお気軽にご相談ください。

お見積もりは無料ですのでご安心ください。お客様より鑑定のご依頼がなければ、お見積もりまでの段階となります。無理な営業も致しません。お見積もりも、お問い合わせフォームからお申込できます。

先々代が昭和のバブル期に隣接地を取得し事業を拡大しました。あの当時は商売も繁盛していたので今では信じられない程の高値で土地を購入し、沿道サービス施設を拡大していきました。

先々代が昭和のバブル期に隣接地を取得し事業を拡大しました。あの当時は商売も繁盛していたので今では信じられない程の高値で土地を購入し、沿道サービス施設を拡大していきました。昭和のバブル期の土地の取得価格が30年も経過すれば…続きはこちらをクリック>>>

不動産は、大変高価なものであり、不動産の売買はそう何度もするものではないのが一般的です。特に同族法人・役員(個人)間、親族間の不動産の売買は時価より著しく安く売買したり、相当高額な価格での取引は、税務上認められないケースがあります。以下に色々なケースの不動産の譲渡について要約しましたのでご覧ください。

不動産を低額譲渡した場合

- 売主個人 → 買主個人への譲渡

時価より著しく低い価格で譲渡した場合、時価と譲渡した価格との差額に対して売主及び買主に下記の税金が課税されます。

-

- 売主:所得税がかかります

- 買主:贈与税がかかります

- 売主個人 → 買主法人への譲渡

時価の1/2未満で売買した場合、時価で譲渡したとみなして売主の個人に対して下記の税金が課税されます。又、買主の法人は、時価との差額について受贈益として下記の税金が課税されます。

-

- 売主:みなし譲渡課税がかかります

- 買主:法人税がかかります

- 売主法人 → 買主個人への譲渡

法人である売主は、買主である個人との関係によって寄付金(第三者)、役員賞与・賞与(関係者)等の下記の税金が課税されます。又、買主である個人は法人との関係によって、一時所得(第三者)、給与所得(関係者)等の下記の税金が課税されます。

-

- 売主:法人税がかかります

- 買主:所得税がかかります

- 売主法人 → 買主法人への譲渡

例えば売主の子会社が親会社に不動産を譲渡した場合、時価で譲渡したものとみなして売買益を認識し、下記の税金が課税されます。又、買主の親会社は、譲渡価格と時価との差額を受贈益として下記の税金が課税されます。

-

- 売主:法人税がかかります

- 買主:法人税がかかります

法人・個人ともに適正な価格で不動産を取引しなければ、上記のような税金が課税されますので、不動産鑑定士による鑑定評価書に基づき取引すれば、税務調査が入った場合や、税務署からのお尋ねに対する不動産の時価を立証する資料となります。心強い味方です。

不動産の価格は一口では説明しにくい一面を有するため、鑑定評価書があれば、これらに対するリスクヘッジが可能であり、安心して取引が可能です。

又、同族間の売買などにおいても、恣意的になりがちな不動産取引も恣意性排除の効果があり、互いに後腐れがなく、なおかつ同族間の争いごとをあらかじめ防ぐことが出来ます。是非とも不動産鑑定書をご活用下さい。お役に立ちます。

個人所有不動産を同族法人名義にすることのメリット・デメリット

個人で不動産を所有している場合、減価償却費や支払利息、修繕費や経営に必要なパソコン等の経費は認められますが、その幅は法人ほどには大きくありません。

また、所得に関しても、配偶者や生計を共にする家族以外には分散できませんので、経営の規模が大きい場合には、節税の効果も薄くなってきます。

不動産を多く所有しておれば、相続税が重くなりますし、個人所有となると管理もややあいまいになる傾向が多分にあります。

不動産を法人に移転した場合、資産を移転することによる費用がかかると共に税理士報酬などの費用がかさんできます。

しかし法人になった場合、交際費や出張費等の認められる経費の幅も大きくなります。

役員には生計を共にしていない独立した子供などもなれますし、経費も役員給与も増やすことが可能です。

また、所得分散の効果も個人より大きく、節税効果が高くなります。

さらに

の法人を活用するメリットがあります。

※個人オーナー様が法人化を選ぶ目安等については税理士にご相談下さい。

※個人所有不動産を法人化する際には、不動産鑑定士の時価鑑定をお選び下さい。

個人事業主で不動産賃貸業を営む義父が65歳を迎え、体調も悪くなりそろそろ隠居を考え始めた時に 同居する娘婿の私と話し合い、事業承継することになりました。

個人事業主で不動産賃貸業を営む義父が65歳を迎え、体調も悪くなりそろそろ隠居を考え始めた時に 同居する娘婿の私と話し合い、事業承継することになりました。当初は義父に言われた通り進めよう決めた一方で…続きはこちらをクリック>>>

(再生時間:1分36秒)

固定資産の交換の特例

一定の要件を満たせば同種の固定資産を交換した場合には、譲渡所得(譲渡益)の計算上、交換で譲渡した資産の譲渡益はなかったものとして、課税を将来へ繰延(100%)が認められる特例をいいます。

【出典】国税庁|譲渡所得|土地建物の交換をしたときの特例についてはこちらをクリック>>>

※2つ以上の種類の資産を交換する場合、土地は土地と、建物は建物とそれぞれ交換することになります。同種の資産ごとにその交換差益が20%を越えない事が、交換の要件のため、資産をきっちりと不動産鑑定を行い、「交換できます」と価格の立証をすることが大事なポイントとなります。

特別な事情と不動産鑑定による時価

本来、相続財産は、相続財産基本通達に定められた評価方式によって評価すべきですが、 不動産、特に土地は個性が強く、実質的な租税負担が不平等になってしまうことがあります。即ち、正しい時価が算出されず、不平等になってしまうケースがあります。

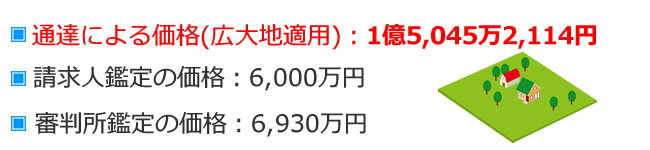

そのような特別な事情があると判断される場合には、不動産鑑定士による鑑定評価が相当と判断されます。例えば下記の国税不服審判所の裁決事例(平成25年5月28日裁決)があります。

この審判事例の評価額を整理すると、以下のようにります。

上記審判事例は、広大地評価をして時価を算出しても、その時価は必ずしも適正な時価を表さない場合、すなわち市場価値を反映していないことがあることを物語っています。個別性の強い土地の場合は、このような場合があるので、注意が必要です。

本審判事例が仮に評価通達による評価額のままだった場合、遺産分割で手に入れた相続人が物件を売却しようとしても、6,000万円でしか売却できない可能性があります。このような事態が想定されることを考えると、規模の大きな土地や高低差の多い土地、無動路地等は評価通達に基づく価格以外に不動産鑑定士の鑑定評価による時価を求めてチェックをする事が必要だと思います。

相続税法上の土地の評価は、評価基本通達に基づく価格により評価しますが、本件土地は土地全体の2/5が急傾斜地でなおかつ、相当不整形地であるので、時価鑑定をすることになりました。価格は下記の通りで、相続税路線価による価額に比して時価鑑定は大幅に下がり、相続税の還付を受ける事が出来ました。

- 相続税路線価による価額・・・・51,000,000円

- 広大地の評価額・・・・35,000,000円

- 鑑定評価による評価額・・・・12,000,000円

上記のどの価額を採用するかによって大幅な価額の差額が発生します。争いはしたくありませんが、財産を公平に評価することも大切です。

是非、弊社の不動産鑑定評価書を活用し、相続税の節税を実現することをお勧めします。不動産鑑定に関するご相談を承っておりますので、お気軽にお声をお掛けください。

ご依頼目的に応じ、お急ぎの場合、土・日対応等も、柔軟に行っておりますのでお問い合わせはフリーダイヤル、メール、FAX(06-6315-5125)等をご活用下さい。 期間間近の大量案件でも短期間で対応処理可能です。お気軽にお問い合わせください。

【運営者】

【運営者】株式会社アプレイザル総研

不動産鑑定士・宅地建物取引士 小林穂積

不動産の鑑定・相続コンサルならお任せ下さい。皆様のお力になります

電話:0120-987-134 北浜駅より徒歩5分

著書:土地評価の実務 part2 / 土地評価の実務 part3