個人が個人所有の不動産を親子・兄弟姉妹等同族間で売買する場合や、同族法人とその役員との間で不動産を売買する場合には、恣意的に不動産の価格をより低く決めて取引することも可能です。又、より一層高く不動産の価格を決めて取引することも可能です。

親子・同族間の場合には、価格が自由に決められる状況にあって融通がききます。

税務署はその取引を注視しています。このような時には不動産鑑定を活用して不動産の価格の根拠を明確にして取引することをお勧めします。

そうすることが、何かと役に立つはずです。安心して不動産の取引をしましょう。

目次

個人から同族法人等の不動産売却のための鑑定評価

社長個人の不動産を社長が代表を務める会社(法人)に売却する場合、恣意的に著しく低く不動産を譲渡したり、時価より高く不動産を譲渡したりしがちなので、税務署は特殊な関係(親族・血縁・同族法人等)がある場合には、譲渡した価格が適正か否かをチェックしています。

なお、社長個人の不動産を法人に売却することによる効果等として以下の効果があります。

②相続税の軽減効果

③争いの防止効果

④福利厚生が充実する効果

安心して社長個人の不動産を同族法人等の不動産を売却するには、不動産鑑定を活用して不動産の価格の根拠を明確にして取引することをお勧めします。

上記以外にも個人が不動産鑑定を必要とする場合は以下の通りです。

1.遺産分割のための鑑定評価

不動産は、一物五価と言われるほどに、その価格はまちまちで、争いの元になりがちです。不動産を適正に公平に分割する場合には、不動産鑑定評価を活用する事が、何かと役に立つはずです。

関連ページ:遺産分割の鑑定評価はこちらをクリック>>>

2.離婚による財産分与の鑑定評価

離婚に伴う財産分けで一番揉めるのは不動産をどう分けるかです。

何を基準に不動産の価格を決めるかによって不動産の価格は大きくぶれます。公平に不動産の価格を決めて分配するには、不動産鑑定を活用する事をお勧めします。

3.地代・家賃の鑑定評価

地代・家賃の改定や新規契約の場合や賃料交渉の場合には資料として賃料鑑定を活用し、賃料交渉を円滑に進めることができます。相手方と賃料交渉するのに資料が何もないのでは、何故、この賃料になるのか相手方に説明できません。

説得力のある鑑定書ならば、賃料交渉にお役に立ち、結果を出せます。

4.担保不動産の評価

金融機関からお金を借りるにあたり、金融機関に対して対象不動産の担保価値があることを、適正な担保価値の説明として鑑定評価書を金融機関に提示する事により、必要な資金を借りることができるようになります。また、当方が有利にお金をお借りできる手段にもなります。

関連ページ:担保不動産の鑑定評価はこちらをクリック>>>

5.相続税の還付請求のため

相続税の還付請求の場合、相続人は評価基本通達に基づく価格ではなく、不動産鑑定士による鑑定評価額が相続開始日の適正時価であることを主張したいならば、その旨を税務署に説明しなければなりません。

したがって税務署に対して相続開始日の不動産の適正時価の証明として不動産鑑定書を添えて相続税還付等の更正の請求をすることができます。

また、不動産の売買価格が安すぎるのではないかと税務署からクレームがついた場合も上記と同様、不動産鑑定書をもって不動産の時価を証明する必要があります。

6.遺留分を取り戻すための鑑定評価

遺産相続で最低保障される相続分の「遺留分」を巡る争いが絶えません。遺留分は原則、法定相続分の1/2です。例えば、相続人が配偶者と子2人ならば、配偶者の法定相続分は1/2、子は各々1/4、遺留分は配偶者が1/4、子が各々1/8です。

遺留分は請求しないと取得できません。遺留分を侵害しないで公平な遺言にすることが大事ですが、被相続人が特定の相続人に遺産の全部又は大部分を取得させようとするケースが多いので注意が必要です。

遺産を公平に分配する場合、特に不動産を含む場合には、不動産鑑定をすることによって価格を適正に把握して分配することが大切になってきます。

7.底地を同族・親族・同族法人等に売却する場合の鑑定評価

個人所有の底地(借地権の付着した土地を言う)を同族・親族・同族法人に売却する場合は、取引価格が時価よりも著しく低くなったり、又は高くなったりする傾向があります。

そのような場合は、税務署から安すぎるもしくは高すぎるという指摘を受け、課税対象となるかもしれません。そのようなことが起こらないためにも不動産鑑定をして不動産の適正な時価を把握し、安心して取引をしましょう。

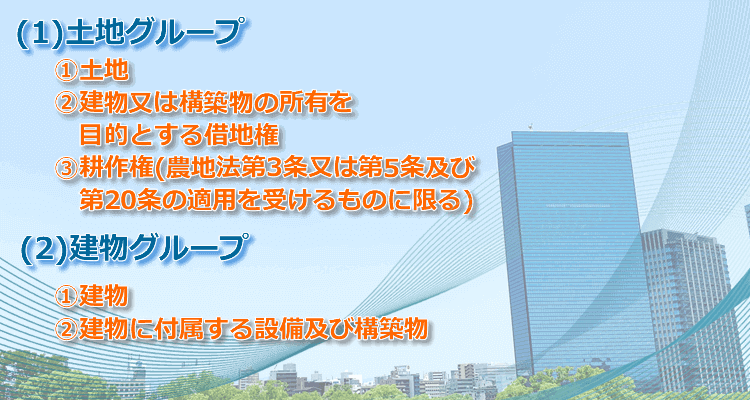

8.固定資産(不動産)の交換のための鑑定評価

固定資産について一定要件を満たせば、譲渡所得(譲渡益)の計算上、譲渡がなかったものとして、課税の繰り延べ(100%)が認められます。(所得税法第58条)

なお、課税の繰り延べ(100%)が認められるため、固定資産(不動産)の交換要件は厳しい条件になっています。

固定資産(不動産)の交換をする場合には、交換の要件を満たしているか否かを事前に不動産鑑定をすることでチェックすることが可能です。是非、不動産鑑定をご活用ください。ご相談は無料(初回)です。

関連ページ:固定資産の特例についてはこちらをクリック>>>

9.成年後見制度による不動産の売却のための不動産鑑定

成年後見人の居住の用に供する不動産を売却にあたっては、不動産鑑定士の作成した不動産鑑定書による適正な時価での売却が求められます。

何故なら売却する不動産が適正な時価とかけ離れて、時価より著しく安く売却して被後見人に損害を与えてしまう場合もあるからです。したがって成年後見人による不動産の売却にあたっては不動産鑑定書を活用する事をお勧めします。

10.本件自己所有の土地に隣接する土地を購入し併合する場合の不動産鑑定

本件自己所有の土地所有者が隣接する土地を併合しようとする場合、形状、規模、接道等が良くなることにより、併合後の一体地の価格が併合前の所有地及び隣接地の価格を合算した価格より高くなる場合は、併合により増分価格が生じているので隣接する土地単独の価格より高くなります。その場合は、不動産鑑定評価を活用することをお勧めします。

11.相続税法上の時価と不動産鑑定

相続税法上の不動産、特に土地は、財産評価基準通達により求めることが原則ですが、特別な事情がある場合には不動産鑑定に基づく評価額を採用してもいいことになっています。

したがって財産評価基準にしたがって財産評価基本通達に基づく評価額よりも鑑定評価による不動産(土地)の価格が低く出る場合には、不動産鑑定をお勧めしております。一度、お声掛け下さいますようお願い致します。

ご依頼目的に応じ、お急ぎの場合、土・日対応等も、柔軟に行っておりますのでお問い合わせはフリーダイヤル、メール、FAX(06-6315-5125)等をご活用下さい。

期間間近の大量案件でも短期間で対応処理可能です。お気軽にお問い合わせください。

【運営者】不動産鑑定士・宅地建物取引士 小林穂積

【運営者】不動産鑑定士・宅地建物取引士 小林穂積

不動産の鑑定・相続コンサルならお任せ下さい。皆様のお力になります

電話:0120-987-134 北浜駅より徒歩5分

著書:土地評価の実務 part2 / 土地評価の実務 part3